W niedawnym artykule dotyczącym czynników wzrostu cen w ubezpieczeniach korporacyjnych (https://korpo.warta.pl/inflacja-i-co-jeszcze-czynniki-wzrostu-skladek/) wskazywaliśmy na inflację oraz wzrost liczby gwałtownych zjawisk atmosferycznych jako główne powody wymuszające wzrosty składek. To właśnie te dwa czynniki mogły w kluczowy sposób wpłynąć na bardzo wysoką szkodowość korporacyjnych ubezpieczeń majątku po pierwszym kwartale 2022.

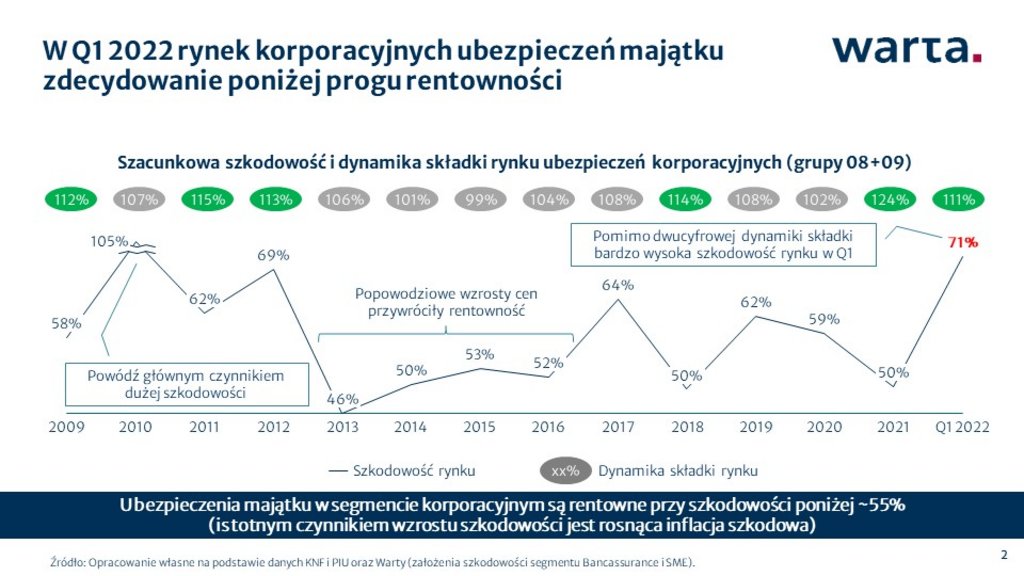

W omawianym okresie szkodowość brutto korporacyjnych ubezpieczeń majątku wyniosła 71 proc. Przy takim poziomie szkodowości ten segment rynku jest zdecydowanie nierentowny (w naszej ocenie granicą rentowności jest szkodowość około 55 proc. – może to się różnić pomiędzy poszczególnymi towarzystwami ubezpieczeniowymi ze względu na różne konstrukcje programów reasekuracyjnych). Warto podkreślić, że tak wysoki poziom szkodowości został osiągnięty pomimo dwucyfrowego wzrostu przypisu składki zarówno w 2021 oraz w Q1 2022.

W Q1 2022 mieliśmy do czynienia z kilkoma potencjalnymi zdarzeniami szkodowymi (silne wiatry) na przełomie stycznia i lutego, co z pewnością miało wpływ na zwiększenie poziomu szkodowości rynku ubezpieczeń majątku. Niemniej jeszcze istotniejszym czynnikiem wydaje się być skala inflacji, która przekłada się na wartość wszystkich szkód. Łącznie w Q1 2022 inflacja wyniosła odpowiednio 9,3 proc. dla produkcji budowlano-montażowej oraz 18 proc. dla produkcji sprzedanej przemysłu, a średnia tych wskaźników wyniosła 13,7 proc. Jak widać 11-procentowy wzrost przypisu składki w ubezpieczeniach majątku może nie być wystarczający, aby pokryć wzrost wartości szkód. Analizując rosnące wskaźniki inflacji w Q2 2022 oraz perspektywę dalszego wzrostu inflacji, należy spodziewać się dużej presji na wzrost przypisu (zarówno poprzez aktualizację sum ubezpieczeń jak i wzrostu samych stawek).

Nota metodologiczna: KNF co kwartał publikuje dane dotyczące wyników technicznych (czyli rentowności) poszczególnych grup ubezpieczeniowych dla całego rynku. Dane te obejmują wszystkie segmenty klientów (brak rozróżnienia na segmenty detaliczny, SME czy korporacyjny). Niemniej na podstawie dostępnych danych KNF (o rentowności, o ubezpieczeniach mieszkań oraz bancassurance) oraz wewnętrznych danych Warty, od kilku lat systematycznie szacujemy rentowność grup 8+9 (czyli ubezpieczeń majątku) dla samego segmentu korporacyjnego. Powyższe dane przedstawiają właśnie rentowność segmentu ubezpieczeń majątku klientów korporacyjnych.

Jeżeli interesują Was dodatkowe informacje bądź macie jakieś sugestie prosimy o kontakt z Pawłem Pawlikiem (pawel.pawlik@warta.pl).